Frank van den Nieuwenhuijzen

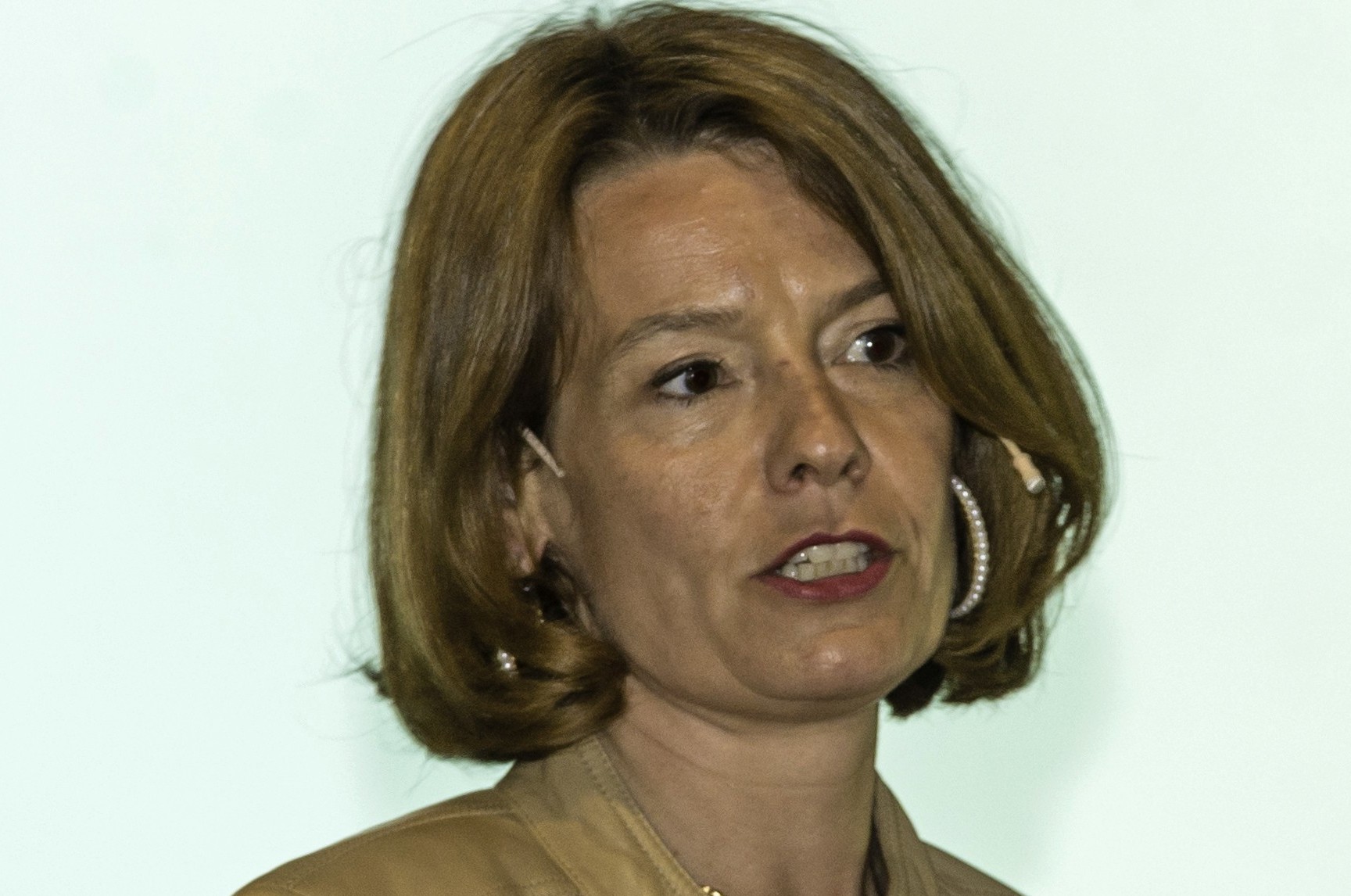

Merel van Vroonhoven (AFM) is bestuursvoorzitter bij de Autoriteit Financiële Markten. Ze is verantwoordelijk voor de General Counsel, de interne Audit dienst en de het interne beleid, de interne audit en de afdelingen Strategie, Beleid en Internationale Zaken en Communicatie. Haar uit de losse pols gebrachte betoog gaat over de verschillende aspecten van transparantie.

“Ik ben een fan van House of Cards. Frank Underwood, de manipulatieve hoofdpersoon, heeft de gewoonte om de kijker ijskoud via de camera toe te spreken. Als toezichthouder of compliance officer denk je dan al snel: deed iedere ‘foute’ bestuurder dat maar zo. Dan heb je niet zo veel moeite om de ‘staartjes onder de deur’ te vinden.”

Transparantie als driver

Bij het vinden van misstanden blijft ‘transparantie’ een sleutelwoord. “Onze samenleving vraagt om transparantie in de financiële sector. Maar wat is goed en waarin zit de beperking?” Aan de ene kant zorgt transparantie voor opschoning: er zijn minder plofkippen of kinderarbeid. Zo kan transparantie ̶ ook in de financiële sector ̶ leiden tot beter gedrag. Van Vroonhoven: “Het maakt de markt eerlijker. Kijk maar naar de praktijk van de hypotheekadviezen en de monitoring van financiële producten.”

Op die gebieden is de klant al een stuk wijzer geworden. Maar AFM wil een volgende stap zetten: “We meten al een aantal jaar met behulp van een dashboard in hoeverre ondernemingen het belang van de klant centraal stellen in hun beleid en in de praktijk. zijn begonnen met het objectief meten van klanttevredenheid . De scores kunnen we binnen de organisatie op onderwerp afdelingsniveau zichtbaar maken. Je ziet vervolgens dat niemand onderaan zo’n lijstje wil bungelen. Zo is transparantie niet alleen een manier om verantwoordelijkheid af te leggen; het is ook een driver om beter je best te doen.”

Hier zie je dus de meerwaarde van transparantie. Toch relativeert Van Vroonhoven: “Mensen vinden altijd wel manieren om non-transparant te zijn, zelfs in de publieke sector. Denk dus niet dat transparantie als zodanig alleen maar goeide dingen teweegbrengt. Veeleer gaat het om de vraag: Welk gedrag (zowel goed als fout) roept transparantie bij ondernemingen op?”

Fout gedrag

“Het gedrag in de financiële sector wordt deels bepaald door perverse prikkels. En door het feit dat er geen sprake is van een natuurlijk evenwicht: consumenten hebben te weinig kennis en kunnen onvoldoende tegenwicht biedenzijn vaak apatisch of onwetend. Simpel: bij een fietsenmaker ligt dit al volstrekt anders.” Je ziet immers direct of je fiets het ‘doet’. Dat is bij een financieel product wel anders.

“De financiële instelling zelf moet beschikken over een sterk moreel kompas. Dat hangt samen met de rol van de compliance officer. Regels en transparantie helpen. Maar de kernvraag is: Hoe zorg je dat mensen in de organisatie intriensiek het goede doen? In die zin ben ik het eens met Jan Sijbrand. Er zijn genoeg parallellen tussen toezichthouder en compliance officer. De compliance officer heeft wilskracht nodig. Daarmee helpt hij de first line of defence om verleidingen te weerstaan.” Van Vroonhoven verwijst naar een experiment van Amerikaanse wetenschappers. “Zet een aantal kinderen alleen in een kamer met een pot snoep en ze gaan ̶ ondanks het nadrukkelijke verbod om iets te pakken ̶ voor de bijl. Maar de situatie wordt totaal anders als je een spiegel ophangt in de kamer. de kinderen een spiegel voorzet. Dat maakt de kinderen hen blijkbaar een stuk bewuster van hun ‘foute’ gedrag. De metafoor is niet nieuw, maar ook ik zie de compliance officer als iemand die de business een spiegel voorhoudt. Dat is dus iets anders dan een regeltjespolitie.”

Hierna krijgt de zaal een aantal stellingen voorgelegd, waarover gediscussieerd wordt met de sprekers.

1. Veranderen onder druk van buiten werkt meestal averechts

Vrijwel niemand van de aanwezigen deelt deze stelling. Cees Onderwater (Rabobank): “Organisaties hebben inmiddels zo veel op hun bordje dat het oprecht moeilijk is om prioriteiten te stellen. In dat geval helpt het om een gemeenschappelijke externe vijand te hebben.”

Merel van Vroonhoven (AFM): “Dit is een beetje een dilemma. Echte Ccultuurverandering is alleen mogelijk van binnenuit. Die verantwoordelijkheid ligt echt bij de sector zelf. Voorbije jaren zijn er natuurlijk stappen gezet. Maar de drive vanuit de sector is er niet altijd. Waar wij als toezichthouder even terughoudend zijn, stopt de verandering. Misschien komt dat omdat er veel tegelijk moet gebeuren en prioritering lastig is. Aan de andere kant ontstaat het beeld dat organisaties alleen veranderen omdat het moet. Extern opgelegde druk kan wel degelijk leiden tot intrinsieke verandering. Het gaat erom dat je de balans vindt tussen externe en interne drivers.”

Jan Sijbrand wil de stelling anders formuleren: Veranderen zonder druk van buiten werkt niet. “De financiële sector kampt met een groot vertrouwensprobleem. Dat komt omdat het interne gedrag lange tijd te wensen over liet. Ik zie nog steeds bitter weinig verandering van binnenuit. Het zit er zo diep in dat er echt druk van buiten nodig is. En ik zeg u: we zijn nog niet halverwege.”

2. De kracht van het risicomanagement hangt af van de mate van diversiteit

Christiaan van der Sluijs: “Zeer oneens. De kracht van het risicomanagement hangt af van kwaliteit. Met diversiteit heeft dat allemaal niets te maken.”

Merel van Vroonhoven (AFM): “Ik ben ervan overtuigd dat er zonder diversiteit geen verandering komt. In de financiële sector zitten mensen die allemaal in hetzelfde gesloten systeem zijn gevormd. Dat is scheef. Om tunnelvisie te voorkomen is het belangrijk dat er moeten er echt nieuwe mensen met afwijkende visies bijkomen. Zij moeten het tegenwicht bieden dat een organisatie nodig heeft om sterker te worden”

Jan Sijbrand: “Ook deze stelling wil ik graag veranderen. Ik wil namelijk het woordje ‘risico’ doorstrepen. Ik denk dat de kracht van het management überhaupt afhangt van de mate van diversiteit. Dit geldt dus, naast de risico-afdeling, voor alle onderdelen van de organisatie.”

3. De financiële sector wordt bedreigd door overregulering

Zaal: “Oneens. Ik denk dat het goed is als er voorlopig nog veel gereguleerd wordt. Anders gaat het wellicht toch weer fout.”

Jan Sijbrand: “Er is inderdaad nogal wat regulering. We zien dat er verschillende lagen of cycli op elkaar worden gelegd, bijvoorbeeld waar het gaat om kapitaaleisen aan banken. En als het gebouw eenmaal klaar is, dan gaan we het vervolgens weer vertimmeren. Dat neemt niet weg: veel regels zijn te legitimeren omdat de sector het er ook naar heeft gemaakt.”

“Transparantie is ook een driver om beter je best te doen”

03 juli 2015